Hvis din virksomheden tilbyder momsfrie aktiviteter, kan du være omfattet af en lønsums-afgiftsordningen. Normalt skal virksomheder, der har aktiviteter der er momsfritaget, betale lønsumsafgift i stedet for moms. Afgiften beregnes af virksomhedens totale lønudgifter og i nogle tilfælde plus virksomhedens nettoresultat.

Men eksempelvis kan virksomheder, der ingen ansatte har, også være lønsumspligtige. Her vil lønsumsafgiften blive betalt af en reguleret del af årets overskud (den momsfritagne del).

Denne artikel vil gennemgå hvad grundlaget for lønsum er, hvilke lønsumsmetoder man bruger til beregning af lønsum samt hvordan du bogfører lønsum korrekt i Billy.

Generelle virksomheder som er lønsumspligtige

Her er nogle eksempler på virksomheder som kan være lønsumpligtige. De er højst sandsynligt lønsumpligtige fordi de sælger momsfrie ydelser. Dog afhænger lønsum også af om man f.eks. har registrerede ansatte samt hvor stort et overskud man har.

- Læger

- Tandlæger

- Fysioterapeuter

- Kiropraktorer og alternative behandlere

- Hyrevognmænd og vognmænd

- Forsikringsvirksomheder, herunder forsikringsmæglere

- Virksomheder, der sælger momsfri undervisning

- Foreninger

- Og andre

Hvornår skal man lønsumsregistreres?

Du skal registreres for lønsumsafgift, når grundlaget for at beregne lønsumsafgiften overstiger 80.000 kr. over en periode på 12 måneder. Det vil sige at lige så snart lønsummen +/- nettoresultat overstiger 80.000 kr., skal du lønsumsregistreres. Organisationer, fonde, foreninger, loger, virksomheder med momsfritagne spil og virksomheder med finansielle hovedaktiviteter skal kun registreres, hvis der er ansatte og grundlaget for lønsumsafgift overstiger 80.000 kr. Der er dog mange faktorer som spiller ind ved f.eks. foreninger, så vi anbefaler altid at man tager fat i SKAT.

Grundlaget for lønsumsafgiften beregnes ud fra flere ting, men som typisk inkluderer lønninger, pensionsordninger, honorarer, bonus, personalegoder og aflønning igennem aktier. Dog bliver ting som godtgørelser ikke medregnet samt at løntilskud og lønrefusioner typisk modregnes. Hvis du vil vide mere om grundlaget for lønsum, kan du læse mere på SKATs hjemmeside.

Hvilken metode skal man bruge?

Inden for lønsumsafgift findes der fire metoder at beregne afgiften:

Langt de fleste virksomheder skal beregne efter Metode 4, hvilket fx gælder læger, tandlæger, fysioterapeuter, psykologer, vognmænd og bedemænd, og andre virksomheder der driver både momspligtige og ikke-momspligtige aktiviteter. Dette kalder vi blandede aktiviteter og det kan du også læse mere om i bunden. Vi vil her give et eksempel på en beregning af lønsumsafgiften ved brug af Metode 4.

Eksempel på udregning i Metode 4

I vores virksomhed har vi udbetalt for 276.000 kr. i løn til ansatte og vores nettoresultat er 200.000 kr. Dvs. at regnestykket for lønsumsafgiften lyder: (276.000 + 200.000) * 4,12% = 19.611 kr. i afgift

Du kan også prøve vores lønsumsberegner, hvor du kan vælge den metode du skal bruge beregne efter. Du kan hente en lønsumsafgift beregner her.

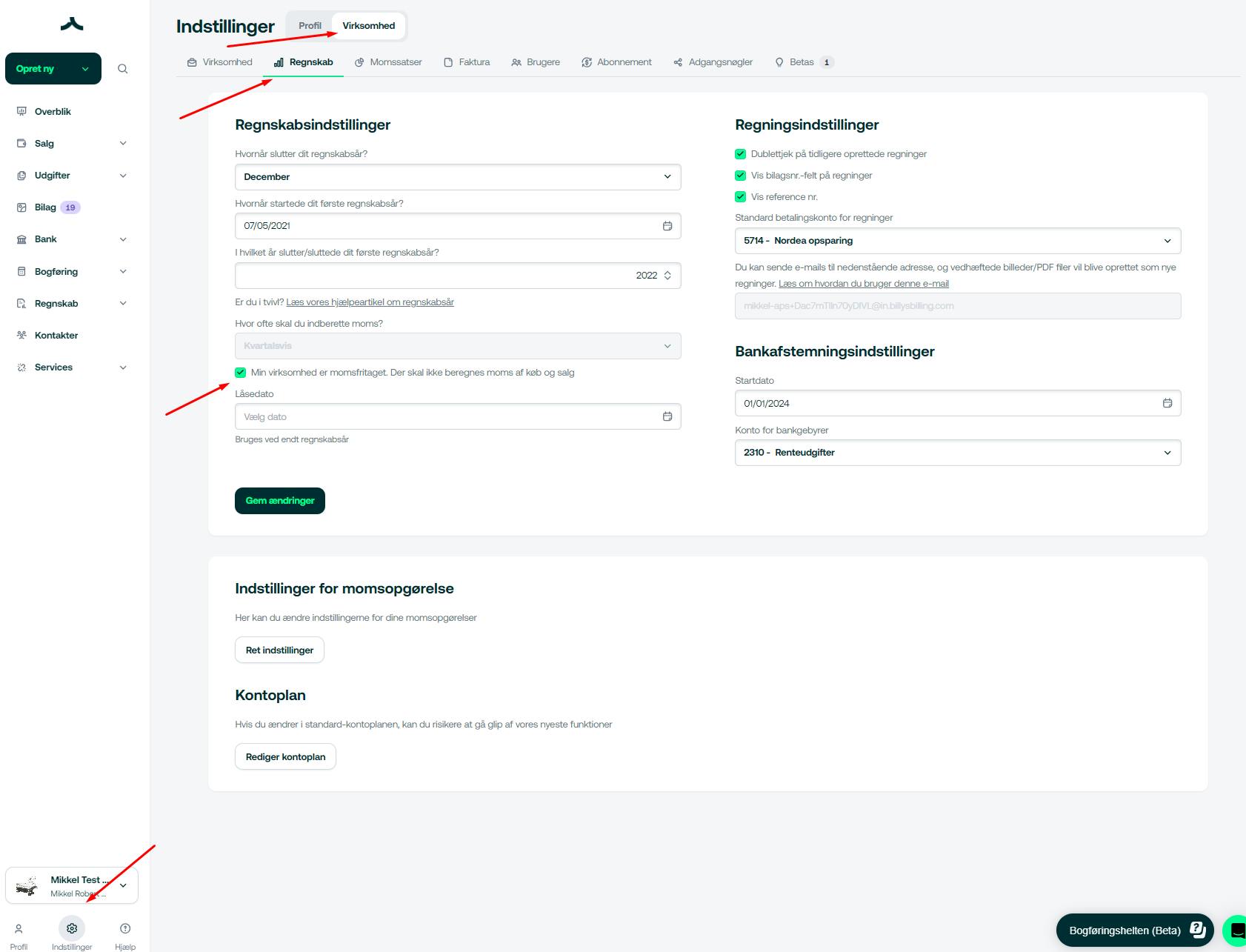

Sådan sættes Billy til momsfrie aktiviteter

Hvis du udelukkende har momsfritaget aktiviteter, skal du sørge for at alle dine udgifter og indtægter bliver registreret med momssatsen momsfrit. Det betyder at du burde ændre alle konti i Billy til at foreslå momsfrit som sats når du bogfører. Det gør det i hvert fald lettere, i stedet for at skulle vælge satsen manuelt hver gang du skal bogfører. Den hurtigste måde at ændre det er angive i indstillingerne at du er momsfritaget. Det kan du gøre følgende:

- Gå til Indstillinger

- Gå til Regnskab

- Klik af i Min virksomhed er momsfritaget. Der skal ikke beregnes moms af køb og salg.

- Klik Gem ændringer

- En pop-up vil spørge om du er sikker på at ændre momssatserne til 0% på alle predefinerede konti. Klik Godkend og gem.

Sådan beregner du lønsumsafgift i Billy

Når du har indstillet dit regnskab til at være momsfrit, kan du lave bogføringen. Når du har lavet den bogføring du skal lave til at beregne din lønsumsafgift, kan du beregne den ved at finde tallene i saldobalancen. Saldobalancen finder du under Rapporter → Saldobalance.

Hvis du skal beregne din lønsum ud fra f.eks. Metode 4, kan du finde dine samlede lønomkostninger under konto 1499 - Lønomkostninger i alt. Husk dog at eventuelle godtgørelser ikke skal medregnes og lønrefusioner eller løntilskud skal modregnes.

Herefter kan du finde 2100 - Resultat før renter under saldobalancen. Disse to tal skal du lægge sammen og gange med 4,12% for at finde den lønsumsafgift som du skal betale.

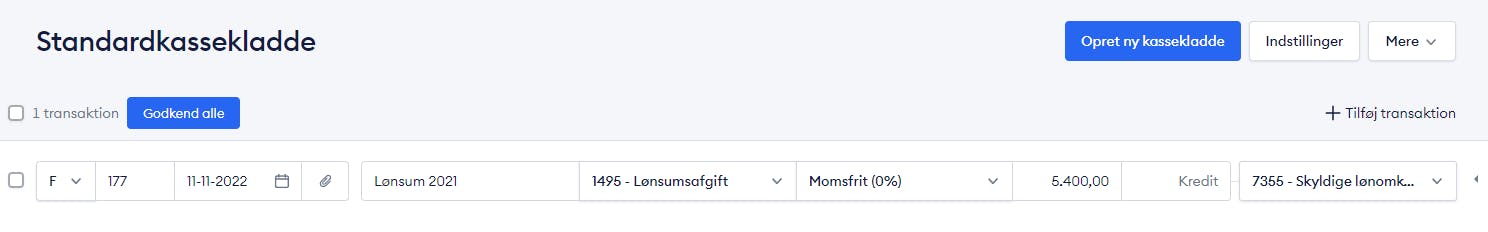

Hvordan bogføres beregningen af lønsumsafgift?

Når du har beregnet din lønsum, skal du lave en kassekladde hvor du bogfører lønsumsafgiften indtil den bliver betalt. Her opretter man en ny konto til lønsumsafgift under 1400 - Lønomkostninger og vælger en modkonto under 7300 - Kortfristede forpligtelser. Kassekladden skal se således du:

Vi har her valgt at lave både en separat konto under 1400 - Lønomkostninger til lønsum, samt en konto under 7300 - Kortfristede forpligtelser til skyldige lønomkostninger.

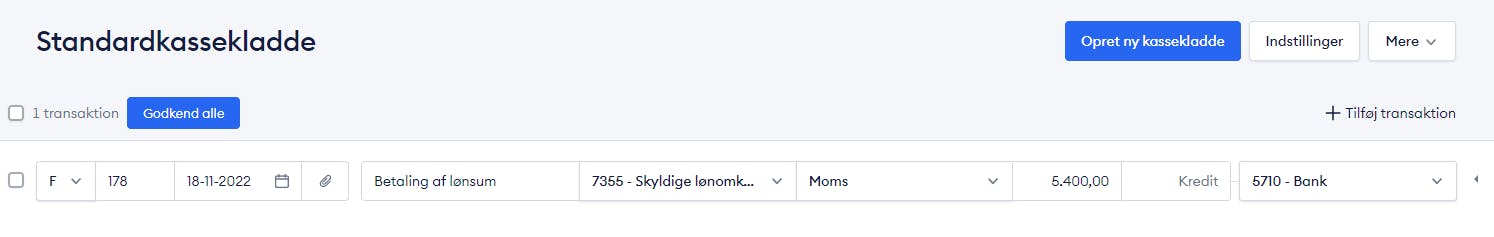

Hvordan bogføres betalingen af lønsumsafgift?

Når du har betalt din lønsumsafgift, skal denne også bogføres. Da den allerede står som en skyldig post under 7300 - Kortfristede forpligtelser, skal vi nu udligne denne post med betalingen fra banken.

Vi laver derfor en kassekladde som debitere den kortfristede forpligtelse og krediterer banken.

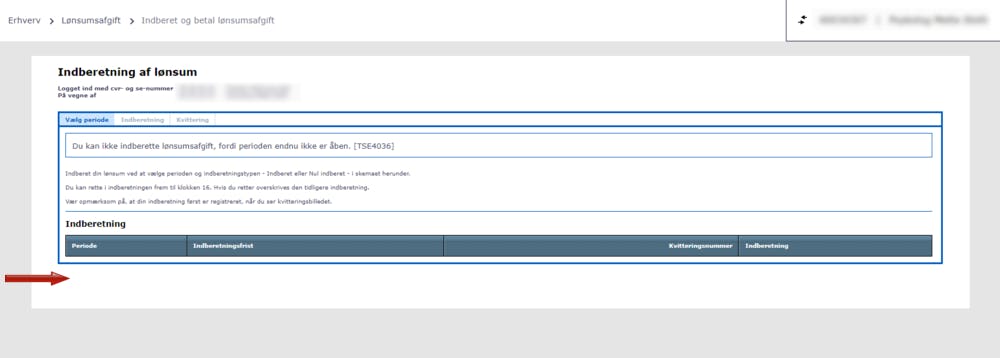

Sådan indberetter du lønsumsafgift hos SKAT

Hvis du skal indberette lønsumsafgiften for din virksomhed eller forening, kan du gøre det på følgende måde.

- Log på skat.dk/tastselverhverv

- Vælg Lønsumsafgift

- Vælg Indberet og betal lønsumsafgift

- Her vil perioden fremgå. Der kan du indberette og efterfølgende betale for lønsumsafgiften.

Hvordan forholder man sig til blandede aktiviteter?

Blandede aktiviteter i en virksomhed inkluderer at have både momspligtigt og momsfritaget salg. Hvis man har dette, kan det f.eks. være fordi man er fysioterapeut hvor ens primære salg er behandlinger som er momsfritaget, men hvor man ved siden af f.eks. sælger træningsmateriale eller behandlingstilbehør som er momspligtig salg. Hvis man har dette, skal man beregne en fordelingsnøgle som viser fordelingen mellem momspligtig og momsfritaget salg, som man bruger til bogføringen af fælles udgifter.

Alt dette kan du læse mere vores artikel om momsfradrag ved blandede aktiviteter. Denne vil gennemgå hvordan du beregner fordelingsnøglen og efterfølgende bogfører dine regninger i Billy.